ВАЖНО: Выбор режима налогообложения индивидуальный предприниматель делает в начале и отражает в заявлении на регистрацию ИП, а товарищество с ограниченной ответственностью только после регистрации путем подачи заявления в налоговый департамент.

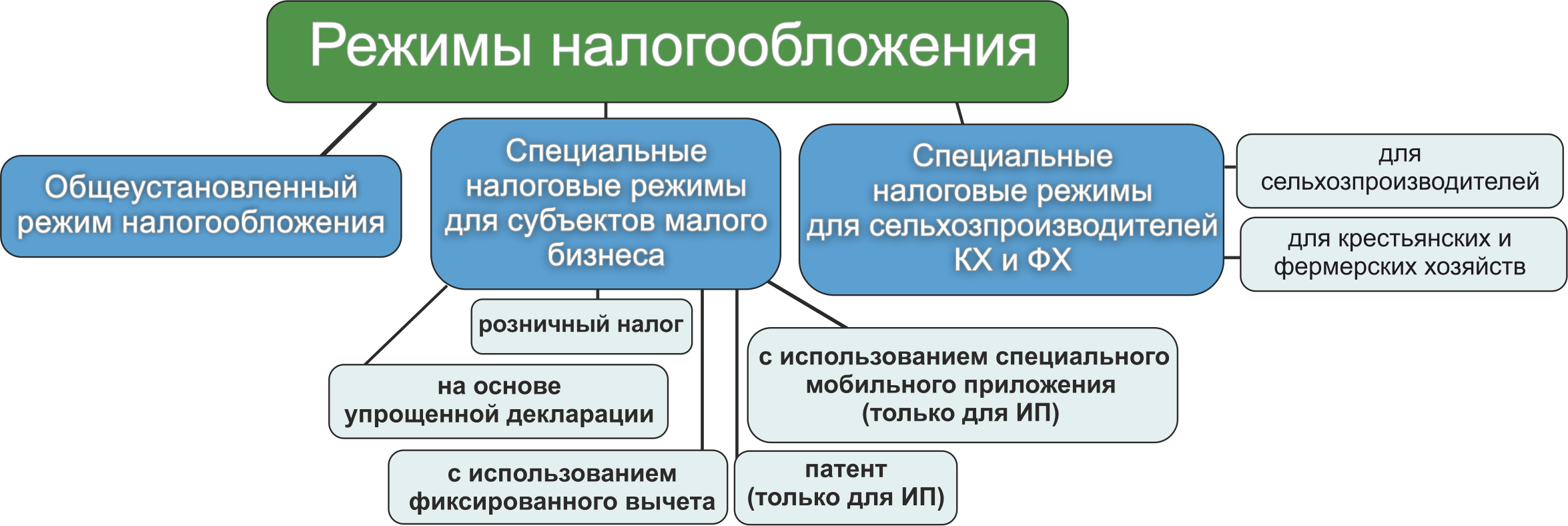

- Виды режимов налогообложения

Каждый из режимов имеет свои преимущества, ограничения и нюансы, которые необходимо знать при открытии бизнеса.

Два чаще встречающихся режима налогообложения это упрощенный и общеустановленный режим.

Так же существуют:

- ИП на патенте;

- СНР с использованием специального мобильного приложения;

- Спецрежим для крестьянского (фермерского) хозяйства;

- Специальный режим с использованием фиксированного вычета;

- Упрощенный режим налогообложения

Простая и экономичная форма налогообложения. Удобна для предпринимателей с низкой себестоимостью товаров, либо для оказания услуг.

Как ИП, так и ТОО могут быть на упрощенном режиме.

Большим преимуществом является возможность не вести бухгалтерский учет. То есть самостоятельно оплачивать налоги и отчисления, сдавать отчетность и следить за оборотами.

Ставки налогов

ИП и ТОО оплачивают 3% налога ( 1,5% индивидуальный подоходный налог (ИПН), 1,5% соц налог).

Кассовый аппарат, POS терминал

Наличие кассового аппарата и POS терминала является обязательным применением при приеме наличных средств.

За исключением случаев, когда компания принимает оплаты только на юридический лицевой счет. В данном случае подается заявление в налоговый орган с указанием того, что прием всех оплат идет только на лицевой счет компании.

Отчетность

ИП и ТОО сдают декларацию по 910 форме 1 раз в пол года.

1-ое полугодие с 1 июля по 15 августа.

2-ое полугодие с 1 января по 15 февраля.

*Существуют другие виды отчетности для упрощенного режима, которые сдаются индивидуально от определенных условий, таких как постановка на учет по НДС; экология, в случае наличия транспорта на балансе компании; имущество и земля, при наличии коммерческой недвижимости; импорт или экспорт и так далее.

Работники

Предельная среднесписочная численность работников не должна превышать 30 человек.

Обороты

Максимальный оборот за 6 месяцев: 24 038 МРП – 88 748 296 тенге.

При применении трехкомпонентной системы и безналичный расчет: только для ИП 70 048 МРП – 258 617 216 тенге.

МРП на 2024 год составляет 3 692 тенге.

- Общеустановленный режим

Общеустановленный режим – это базовый налоговый режим, который присваивается автоматически у ТОО, в случае ИП он выбирается самостоятельно при регистрации.

Как и все режимы, общий режим имеет свои плюсы и минусы.

При выборе данного режима необходимо вести бухгалтерский учет. Учитывать все виды доходов, расходов, идущие и не идущие на вычеты.

Сдается больше отчетности.

И ставка налога составляет 20% от чистой прибыли по годовому отчету.

Однако, определенные виды деятельности, которые не могут быть на упрощенке, по умолчанию применяют общеустановленный налоговый режим:

1) производство подакцизных товаров;

2) хранение и оптовая реализация подакцизных товаров;

3) реализация отдельных видов нефтепродуктов - бензина, дизельного топлива и мазута;

4) проведение лотерей;

5) недропользование;

6) сбор и прием стеклопосуды;

7) сбор (заготовка), хранение. переработка и реализация лома и отходов цветных и черных металлов;

8) консультационные услуги;

9) деятельность в области бухгалтерского учета или аудита;

10) финансовая, страховая деятельность и посредническая деятельность страхового брокера и страхового агента;

11) деятельность в области права. юстиции и правосудия;

12) деятельность в рамках финансового лизинга;

13) налогоплательщики, оказывающие услуги на основании агентских договоров (соглашений);

14) юридические лица. имеющие структурные подразделения;

15) структурные подразделения юридических лиц;

16) налогоплательщики, имеющие иные обособленные структурные подразделения и (или) объекты налогообложения разных населенных пунктах;

17) юридические лица, в которых доля участия других юридических лиц составляет более 25%;

18) юридические лица, у которых учредитель или участник одновременно является учредителем или участником другого юридического лица, применяющего специальный налоговый режим или особенности налогообложения;

19) некоммерческие организации;

20) плательщики налога на игорный бизнес;

Несмотря на эти нюансы общий режим имеет ряд преимуществ и в некоторых случаях дает организации больше возможностей.

Ставки налогов

ИП – 10% корпоративный подоходный налог от чистой прибыли по годовому отчету.

ТОО – 20% корпоративный подоходный налог от чистой прибыли по годовому отчету (10% для сельхозпроизводителей).

Кассовый аппарат, POS терминал

Наличие кассового аппарата и POS терминала является обязательным применением при приеме наличных средств.

За исключением случаев, когда компания принимает оплаты только на юридический расчетный счет. В данном случае подается заявление в налоговый орган с указанием того, что прием всех оплат идет только на расчетный счет компании.

Отчетность

ИП/ТОО сдают декларацию по 200 форме

Сдается ежеквартально:

- 1 квартал с 1 апреля по 15 мая;

- 2 квартал с 1 июля по 15 августа;

- 3 квартал с 1 октября по 15 ноября;

- 4 квартал с 1 января по 15 февраля следующего года.

ИП – годовая отчетность по форме 220;

Срок сдачи отчета до 31 марта;

Срок оплаты налога до 10 апреля.

ТОО – годовая отчетность по форме 100.

Срок сдачи отчета до 31 марта;

Срок оплаты налога до 10 апреля.

Кроме данных отчетов существуют другие виды отчетности, которые сдаются при определенных условиях, например НДС, экология, имущество, земля, стат отчетность и тд.

Работники

Не ограничено

Обороты для ИП / ТОО

Нет ограничения, однако чтобы не попасть на НДС лимит по наличному обороту не должен превышать 69 000 000 тенге на 2023 год (20 000 МРП)

1 МРП – 3 692 тенге на 2024 год.

Обязательно ли вставать на НДС

ИП и ТОО не обязательно вставать на НДС, если не превышен лимит по доходу на сумму в размере 20 000 МРП (69 000 000 тенге на 2023 год).

Однако, если ИП имеет наличный и безналичный расчет, то необходимо вести раздельный учет и следить за каждым из них, чтобы не превысить доход.

Если же доход был превышен, необходимо в течение 10 рабочих дней встать на учет по НДС и оплатить 12% налога.

В случае, если компания имеет импорт или экспорт из других стран необходимо оплатить НДС при растоможке товара, даже если организация не стоит на учете по НДС.

- Патент

Патент выгоден тем, кто работает сам на себя, например сдает в аренду помещение. Раньше он был удобен, тем что не нужно приобретать кассовый аппарат и POS терминал, однако сейчас ситуация изменилась.

Кроме того, на патенте могут быть только ИП.

Нельзя заниматься торговлей.

С 2020 года только 32 вида деятельности могут работать по патенту:

- штукатурные работы;

- столярные и плотницкие работы;

- работы по покрытию полов и облицовке стен;

- малярные и стекольные работы;

- деятельность такси;

- грузовые перевозки автомобильным транспортом;

- управление недвижимостью за вознаграждение или на договорной основе;

- деятельность в области фотографии;

- переводческое (устное и письменное) дело;

- сдача в имущественный наем (аренду);

- сдача в имущественный наем (аренду) транспортных средств;

- прокат и имущественный наем (аренда) развлекательного и спортивного инвентаря;

- прокат видеозаписей и дисков;

- прокат и имущественный наем (аренда) прочих предметов личного потребления и бытовых товаров;

- сдача в имущественный наем (аренду) сельскохозяйственной техники и оборудования;

- сдача в имущественный наем (аренду) офисных машин и оборудования, включая вычислительную технику;

- услуги в области спортивного образования и образования специалистов организации досуга;

- услуги образования в сфере культуры;

- услуги в области прочего образования;

- вспомогательные образовательные услуги;

- деятельность в области искусства;

- ремонт компьютеров и периферийного оборудования;

- ремонт коммуникационного оборудования;

- ремонт предметов личного потребления и бытовых товаров;

- парикмахерские услуги;

- маникюр и педикюр;

- ветеринарные услуги;

- услуги по обработке земельных участков;

- услуги по уборке жилых помещений и ведению домашнего хозяйства;

- услуги носильщиков на рынках, вокзалах;

- изготовление и ремонт музыкальных инструментов;

- выпас домашних животных.

Патент приобретается после регистрации ИП, в течение 10 дней подается заявление на приобретение патента.

Порядок подачи заявления:

- заполняется форма 911 «Расчет стоимости патент»;

- прикрепляется талон или уведомление о госрегистрации ИП;

- заранее оплачиваются все отчисления (пенсионные, соц отчисления, мед взносы);

- предоставляются подтверждающие документы оплаты патента и всех отчислений;

- лицензия, если она требуется для данного вида деятельности.

Патент покупается на срок до 1 календарного года, минимально на 1 календарный месяц.

Важно! Все отчисления оплачиваются заранее, сроком на весь период патента.

Продлевается патент, сроком не позднее окончания предыдущего патента, а иначе ИП автоматически переходит на общеустановленный режим.

Ставки налогов

Стоимость патента составляет 1% индивидуальный подоходный налог с дохода (не чистой прибыли).

В случае оплаты наличными, ставки составляют 2%.

Кассовый аппарат, POS терминал

Наличие кассового аппарата и POS терминала является обязательным применением при приеме наличных средств.

За исключением случаев, когда компания принимает оплаты только на юридический лицевой счет. В данном случае подается заявление в налоговый орган с указанием того, что прием всех оплат идет только на лицевой счет компании.

Отчетность

Патент не предусматривает отчетность, однако при покупки патента сдается 911 форма с заполнением последующего дохода и всех отчислений.

Бывают более редкие виды отчетности, такие как:

Очень редко, но, если ИП на патенте стоит на учете по НДС, то:

- - В случае постановки на учет по НДС (налог на добавленную стоимость) сдается 300 форма (поквартальная);

- - В случае загрязнения окружающей среды (как правило при использовании в бизнесе транспорта) сдается форма 870 (поквартальная);

- - В случае наличия объекта имущественного или земельного налога (как правило при наличии коммерческой недвижимости);

- - ИП сдает форму 700 (годовая);

- - ТОО сдает формы 700 и 701,01 (годовые и авансовые).

Работники

Нельзя работать на патенте и иметь работников.

Обороты

Максимальная сумма оборотов не должна превышать 12 171 600 тенге на 2022 год (3 528 МРП).

1 МРП- 3 450 тенге на 2023 год.

- СНР с использованием фиксированного вычета

Специальный налоговый режим с использованием фиксированного вычета появился в 2018 году.

Применять режим могут как ИП, так и ТОО.

Представляет из себя что-то среднее между упрощенным режимом и общеустановленным.

Особенностью ФВ (фиксированный вычет) является отнесение 30% расходов на вычет без документального подтверждения.

Подходит для дорогостоящих товаров, где небольшая наценка и имеются документальные подтверждения, также лицам, оказывающим услуги на основании агентских договоров.

ТОО обязаны вести бухгалтерский учет. Для ИП нет такой необходимости. Не ведется учет фиксированных активов.

Отчетность схожа с общим режимом, те же квартальные отчеты и годовые.

Однако существуют ограничения, которые можно отнести на вычет:

- приобретение товаров;

- ЗП работников;

- уплата налогов и других платежей в бюджет;

- расходы по служебным командировкам.

Другие виды расходов не могут быть взяты в зачет, даже если они документально подтверждены.

Помимо данных расходов на вычет можно отнести 30% дохода (без документов), однако сумма не должна превышать 70% от суммы дохода.

Не могут применять данный режим:

1) производство подакцизных товаров;

2) хранение и оптовая реализация подакцизных товаров;

3) реализация отдельных видов нефтепродуктов - бензина, дизельного топлива и мазута;

4) проведение лотерей;

5) недропользование;

6) сбор и прием стеклопосуды;

7) сбор (заготовка), хранение. переработка и реализация лома и отходов цветных и черных металлов;

8) консультационные услуги;

9) деятельность в области бухгалтерского учета или аудита;

10) финансовая, страховая деятельность и посредническая деятельность страхового брокера и страхового агента;

11) деятельность в области права. юстиции и правосудия;

12) деятельность в рамках финансового лизинга;

Ставки налогов

ИП оплачивает 10% индивидуального подоходного налога от чистой прибыли за минусом 30% фиксированного вычета;

2 МРП социальный налог (за минусом суммы социальных отчислений);

10% пенсионные отчисления от заявленного дохода;

3,5% социальные отчисления от заявленного дохода;

5% от 1,4 МЗП взносы на медстрахование (т.е. 4 900 тенге на 2023 год).

ТОО оплачивает 20% индивидуального подоходного налога (10% для сельхозпроизводителей) от чистой прибыли за минусом 30% фиксированного вычета;

- НДС по ставке 12% (при превышении минимального оборота);

- соцналог по ставке 9,5 % от расходов работодателя, выплачиваемых работникам, за минусом суммы соцотчислений;

- другие налоги в зависимости от вида деятельности ТОО.

За работников ИП и ТОО:

- 10% индивидуальный подоходный налог –с зарплаты выше 25 МРП (76 575 тенге на 2022 год) ;

- 10% ОПВ пенсионные взносы;

- 3,5% социальные отчисления;

- 3% обязательное медстрахование;

- 2% взносы на медстрахование.

Кассовый аппарат, POS терминал

Наличие кассового аппарата и POS терминала является обязательным применением при приеме наличных средств.

За исключением случаев, когда компания принимает оплаты только на юридический лицевой счет. В данном случае подается заявление в налоговый орган с указанием того, что прием всех оплат идет только на лицевой счет компании.

Отчетность

ИП / ТОО сдают:

912.00 форма – сдается до 31 марта будущего года;

оплата налога – в течение 10 дней с даты подачи декларации;

200.00 форма (декларация по ИПН и соцналогу)

Сдается ежеквартально:

- 1 квартал до 15 мая;

- 2 квартал до 15 августа;

- 3 квартал до 15 ноября;

- 4 квартал до 15 февраля следующего года.

Кроме данных отчетов существуют другие виды отчетности, которые сдаются при определенных условиях:

701.01 (расчет текущих платежей по налогу на имущество);

Сдается до 15 февраля отчетного года;

700.00 (декларация по налогу на транспортные средства, по земельному налогу и налогу на имущество);

Сдается до 31 марта будущего года;

оплата налога – в течение 10 дней после подачи декларации.

300 (декларация по НДС);

Сдается до 15 августа.

Работники

До 50 человек

Обороты

Доход до 144 184 МРП (532 327 328 тенге в 2024 году) в год, однако чтобы не попасть на НДС лимит по наличному обороту не должен превышать 73 840 000 тенге на 2024 год (20 000 МРП)

Обязательно ли вставать на НДС

ИП и ТОО не обязательно вставать на НДС, если не превышен лимит по доходу на сумму в размере 20 000 МРП (73 840 000 тенге на 2024 год).

Однако, если ИП имеет наличный и безналичный расчет, то необходимо вести раздельный учет и следить за каждым из них, чтобы не превысить доход.

Если же доход был превышен, необходимо в течение 10 рабочих дней встать на учет по НДС и оплатить 12% налога.

В случае если компания имеет импорт или экспорт из других стран необходимо оплатить НДС при растоможке товара, даже если организация не стоит на учете по НДС.

- СНР с использованием специального мобильного приложения

Налоговый режим с использованием мобильного приложения запущен 1 января 2022 года.

Облегченная версия налогового режима, которая имеет минимальную нагрузку для предпринимателя.

Данный режим могут использовать только ИП.

По большинству критериев он схож с Патентом, но имеет свои отличия.

Режим разработан для предпринимателей, работающих на себя и НЕ занимающихся торговлей.

Основой налогового режима является мобильное приложение E-Salyq Business (подходит для Android и App Store), которое устанавливается на телефон.

Посредством мобильного приложения с использованием ЭЦП ключа можно встать на регистрационный учет в качестве индивидуального предпринимателя, выбивать чеки при реализации услуг / работ. Там же автоматически формируются налоги и социальные платежи, на основании пробитых чеков, либо отчисления можно указать самостоятельно.

А так же мобильное приложение позволяет заявить о прекращении предпринимательской деятельности. Либо при отсутствии движений в течение 60 календарных дней налогоплательщик автоматически снимается с регистрационного учета в качестве индивидуального предпринимателя (за исключением случаев приостановки деятельности).

Приложение E-Salyq Business также могут использовать ИП на упрощенке (без работников) и ИП на патенте для учета доходов по чекам или по перечислениям на банковские счета (при наличии согласия ИП на раскрытие банковской тайны и интеграции с информационными системами банков второго уровня) и для формирования расчета налога и социальных платежей.

Применять налоговый режим с использованием мобильного приложения могут не все, а только 32 вида деятельности, такие же, как и на патенте:

- штукатурные работы;

- столярные и плотницкие работы;

- работы по покрытию полов и облицовке стен;

- малярные и стекольные работы;

- деятельность такси;

- грузовые перевозки автомобильным транспортом;

- управление недвижимостью за вознаграждение или на договорной основе;

- деятельность в области фотографии;

- переводческое (устное и письменное) дело;

- сдача в имущественный наем (аренду);

- сдача в имущественный наем (аренду) транспортных средств;

- прокат и имущественный наем (аренда) развлекательного и спортивного инвентаря;

- прокат видеозаписей и дисков;

- прокат и имущественный наем (аренда) прочих предметов личного потребления и бытовых товаров;

- сдача в имущественный наем (аренду) сельскохозяйственной техники и оборудования;

- сдача в имущественный наем (аренду) офисных машин и оборудования, включая вычислительную технику;

- услуги в области спортивного образования и образования специалистов организации досуга;

- услуги образования в сфере культуры;

- услуги в области прочего образования;

- вспомогательные образовательные услуги;

- деятельность в области искусства;

- ремонт компьютеров и периферийного оборудования;

- ремонт коммуникационного оборудования;

- ремонт предметов личного потребления и бытовых товаров;

- парикмахерские услуги;

- маникюр и педикюр;

- ветеринарные услуги;

- услуги по обработке земельных участков;

- услуги по уборке жилых помещений и ведению домашнего хозяйства;

- услуги носильщиков на рынках, вокзалах;

- изготовление и ремонт музыкальных инструментов;

- выпас домашних животных.

Ставки налогов

ИП оплачивает 1% индивидуального подоходного налога с дохода – ежемесячно.

Социальные отчисления:

- 10% пенсионные отчисления;

- 3,5% социальные отчисления;

- 5% от 1,4 МЗП взносы на медстрахование (т.е. 5 169 тенге на 2024 год).

Мобильное приложение E-Salyq Business автоматически формирует налоги и социальные платежи на основе выбитых чеков – до 15 числа каждого месяца.

Оплаты производятся до 25 числа каждого месяца.

Кассовый аппарат, POS терминал

Не нужно приобретать отдельный кассовый аппарат и POS терминал.

Чеки пробиваются через приложение E-Salyq Business.

Отчетность

Не предусмотрена

Работники

Нельзя иметь работников

Обороты

Максимальный оборот за год: 13 025 376 тенге (3 528 МРП)

1 МРП – 3 692 тенге на 2024 год.

- Розничный налог

Розничный налог - относительно новый налоговый режим. Еще в прошлом году применялся только для общепита, а в этом году перечень видов деятельности был расширен до 190 ОКЭДов.

Список ОКЭДов можно посмотреть здесь

Выгоден в том случае, если:

- обороты в месяц более ~73 млн. в год, чтобы не попасть на НДС;

- если используется ТИС, но обороты превышают 32 млн. тг в месяц;

- или обороты более 73 млн. тг в год, но не хочется или нельзя использовать ТИС.

Условия:

- ТОО или ИП (субъектов малого и среднего предпринимательства);

- работники - не более 200 человек;

- доход в год - макс. 600 000 МРП 2,21 миллиарда тенге.

Ставки налогов

4% - при работе с физ лицами, а также с ИП и ТОО, которые не производят вычеты по расходам при исчислении налога;

8% - при работе с налогоплательщиками, которые относят суммы расходов на вычеты для исчисления КПН или ИПН.Ставки могут быть понижены для определенных видов деятельности.

Если бизнес работает и с физическими и с юридическими лицами, возникает необходимость вести раздельный налоговый учет по доходам.

Кассовый аппарат, POS терминал

Наличие кассового аппарата и POS терминала является обязательным применением при приеме наличных средств.

За исключением случаев, когда компания принимает оплаты только на юридический лицевой счет. В данном случае подается заявление в налоговый орган с указанием того, что прием всех оплат идет только на лицевой счет компании.

Отчетность

Квартальная - форма 913.00;

Декларация по ИПН и соц налогу - 200.00.

НДС - нет

И порога по НДС нет. То есть, даже при превышении 20 000 МРП (73 млн тенге) отчет по НДС не сдается.

Работники

До 200 человек

Обороты

Предельная сумма дохода от реализации - 2,21 млрд тенге на 2023 год.

600 000 МРП.

Вывод

Розничный налог выгоден, тем кто не хочет или не может применять ТИС

Или с оборотами, превышающими 〰 458 млн. тенге

В том случае, если общепит принимает оплаты картами и не превышает оборот 〰 458 млн. тенге за год, выгоднее быть на упрощенке с применением ТИС.

Если Вы уже являетесь плательщиком НДС, то розничный налог очень выгоден.

Подробную консультацию и налоговое планирование можно получить в ЦОБ "Актив".